日本株のアクティブ運用は資産形成に無用か?

【サマリー】

資産運用業界では資産形成マネーの流入とともにパッシブ化が進展している。パッシブファンドに資金流入する理由の1つは、資産形成層から「運用会社にはアクティブ能力があるのか疑わしい」と評価されていることである。特に、フィー控除後で追加的なリターンを返す能力がないかのような見解はよく表明される。

しかし、公募投信のデータを見ても、アクティブ能力が存在しないわけでは決してないことがわかる。

パッシブファンドは、確かに「市場平均並み・他人に劣後しない」ためのツールとして極めて優れている。しかし、資本市場はそれのみでは成り立たない。販売会社などの仲介機関には、優れたアクティブ運用者を評価・特定する機能の発揮が求められる。

日本株アクティブ投信のパフォーマンス

公募投信市場ではパッシブファンドへの資金フローが顕著だ。これは、DCやラップといった制度チャネルに留まらず一般の投信においても生じており(注1)、総じて個人は自身の意思でパッシブファンドを選択しているようである。「個人の資産形成ではパッシブファンドをツールにすべき」との理解は常識化している。

しかし、運用会社には本当にアクティブ能力がないのか? 以下では日本株の公募投信を題材に調べた結果を紹介する。日本株を対象にしたのは、運用を外部委託しないことが多く、そのファンドの運用会社(運用者)の能力が現れやすい資産クラスだからである。

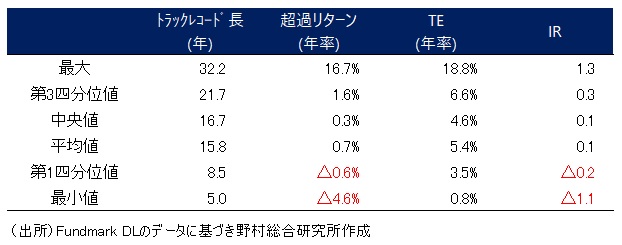

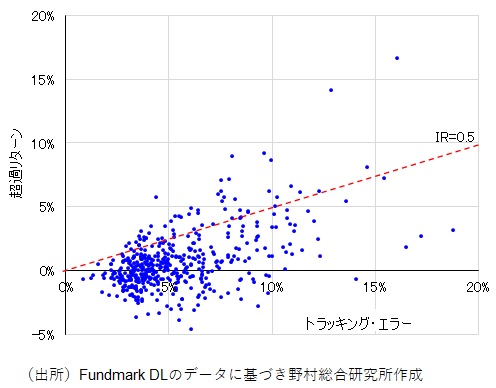

図表1は、日本株のアクティブ運用を行う467本の公募投信(注2)の超過リターン、トラッキング・エラー(TE)、インフォメーション・レシオ(IR)の分布(注3)であり、図表2は、超過リターンとTEのプロットである。IRは一般的に0.5程度あれば高いとされるが、これを超えるファンドは、償還済みのものを含めて56本(全体の12%)あった。これらがどのような投信なのか確認しよう。

図表1 基本統計量

図表2 超過リターンとトラッキング・エラーのプロット

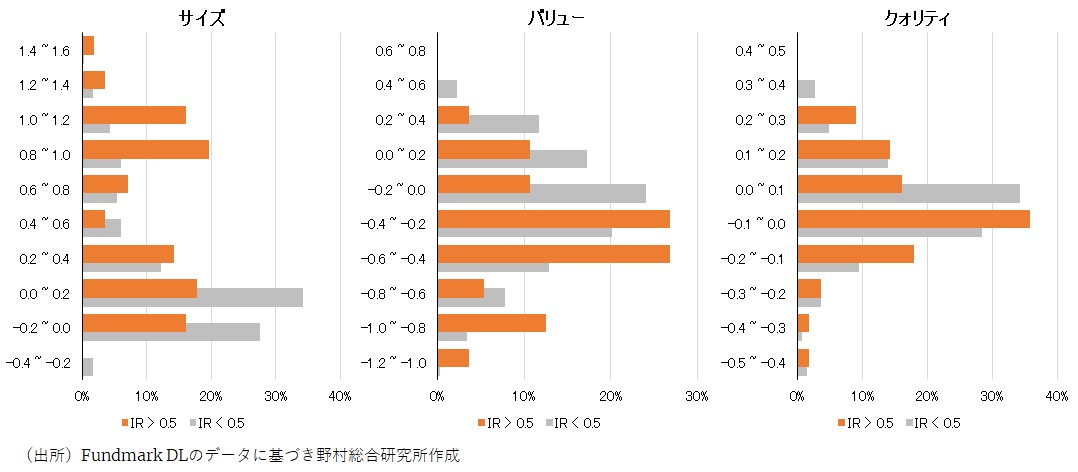

図表3は、対象のファンドをIRが0.5を超えるものとそれ以外に分け、両者のファクター・エクスポージャーの相対度数を示したものである。

図表3 ファクター・エクスポージャーの比較

サイズについてIRが0.5を超えるファンドの分布を見ると、時価総額が相対的に小さい中小型株ファンドと、市場平均並みのファンドの2つのグループに分かれることが分かる。前者のグループは、市場の非効率性を超過リターンの源泉にしているだろう。時価総額の小さい企業はIR(投資家リレーション)などで情報提供を行いづらいし、そもそも銘柄数が多く、ブローカーのカバレッジや海外運用会社のリーチも及びにくいため、運用会社の独自の情報収集・分析が報われやすい(注4)。

また、後者のグループには、例えばグロース銘柄を厳選するものや、市場タイミングを計るものが含まれる。サイズが市場平均並みであっても超過リターンを得る方法は多様である。

さらに、バリューとクォリティファクターのエクスポージャーをそれぞれ見ると、IRが0.5を超えるファンドには低バリュー(グロース)、低クォリティの傾向があった。日本株のアクティブ運用にこうした傾向が見られるのは、日本にリサーチ機能やファンドマネジャー(FM)を置く運用会社が強みを持つ資産クラスだからではないだろうか。

仲介機能の重要性

以上では公募投信のデータを対象にしたが、年金等の機関投資家に限って競争力のある運用戦略を提供している例もある。それらも含めて考えれば、運用会社にアクティブ能力が存在しないということはあり得ない。

それでも、投資家が「独り負け」の可能性を徹底して回避しようとすれば、パッシブファンドが選ばれるだろう。そこで販売会社等の仲介機関に期待されるのが、投資家に代わって優れたファンドを特定し、運用戦略のキャパシティの範囲で投資家の資金を流すことである。このような機能こそが、仲介機関が本来果たすべきものだ。

逆に、仲介機関が運用会社のアクティブ能力の存在を信じず、優れた FM を見つけようとしなければ、業界のパッシブ化がますます進展することになる。そうなれば、運用会社にもアクティブ能力を開発するインセンティブが弱まり、資産運用を中心とするエコシステム全体が弱体化してしまう。「鶏とタマゴ」の構造だが、個人の資産形成ニーズの台頭をテコにして幅広く金融業の付加価値を増大させるために、仲介機関への期待は大きい。

(注1)詳細は金子久[2021]、 「パッシブ投信の人気はいつ頃から高まったのか? ―公募株式型投信におけるパッシブ投信のシェアの見方―」を参照。

(注2)次の条件を満たすファンドを対象とした。

- 過去60ヵ月以上のトラックレコードがある。生存者バイアスを避けるため、償還済みを含む。

- 日本株を主な投資対象とし、Fundmark分類が「一般/フリー」、「スタイル/バリュー」、「スタイル/グロース」、「スタイル/中小型」、「スタイル/低位株」、「業種・テーマ/ESG」、「業種・テーマ/ESG」のいずれかである。なおこれにより、インデックスファンドは除外される。

- 通貨を主要なリターン源泉の1つとするファンド(通貨選択型)を除く。

なお、マザーファンドを共有するなどポートフォリオが実質的に同一のファンドも、フィー水準等が異なるため、別のファンドとしてカウントしている。

(注3)ベンチマークのないファンドが多いため、ここでの超過リターンは、標準的な手法でファンドごとにファクターに起因するリターンから推計されるリターンと実際のリターンとの差分、つまりファクター(スタイル)調整後のアルファである。ファンドのリターンはフィー控除後・税引前のトータルリターン(税引前分配金再投資ベースの基準価額の変化率)で、ファクターとしては市場(TOPIX配当込み指数)の他、サイズ、バリュー、クォリティを用いた。データは月次。

(注4)実際、ロングショート型のヘッジファンドでは中小型株の銘柄選択をリターン源泉にするものが多い。

執筆者情報

新着コンテンツ

-

2024/05/10

木内登英のGlobal Economy & Policy Insight

-

2024/05/09

実質賃金のプラス転換は年末頃(3月賃金統計):物価高の逆風で個人消費は異例の弱さに:円安と日銀追加利上げ

木内登英のGlobal Economy & Policy Insight

-

2024/05/09

物価高の逆風下で個人消費は異例の弱さ(1-3月期国内GDP見通し)

木内登英のGlobal Economy & Policy Insight