木内登英の経済の潮流――「金融危機は常に違う顔で現れる」

今年3月には米国で中堅銀行の破綻が相次ぐ一方、欧州では経営不振に陥ったスイスの金融大手のクレディ・スイス銀行がライバルのUBSに買収されるなど、世界規模で銀行不安が一気に高まりました。現在では、事態は落ち着きを取り戻しつつありますが、危機はまだ去ってはいないように思います。欧米ともに経済は比較的安定を維持していますが、これから経済が悪化していけば、米国では中小銀行の不安とファンド危機による金融市場の混乱とが複合された銀行不安の第2ラウンドが生じる可能性も考えられます。

米国銀行の急激な預金流出と3つの逆風

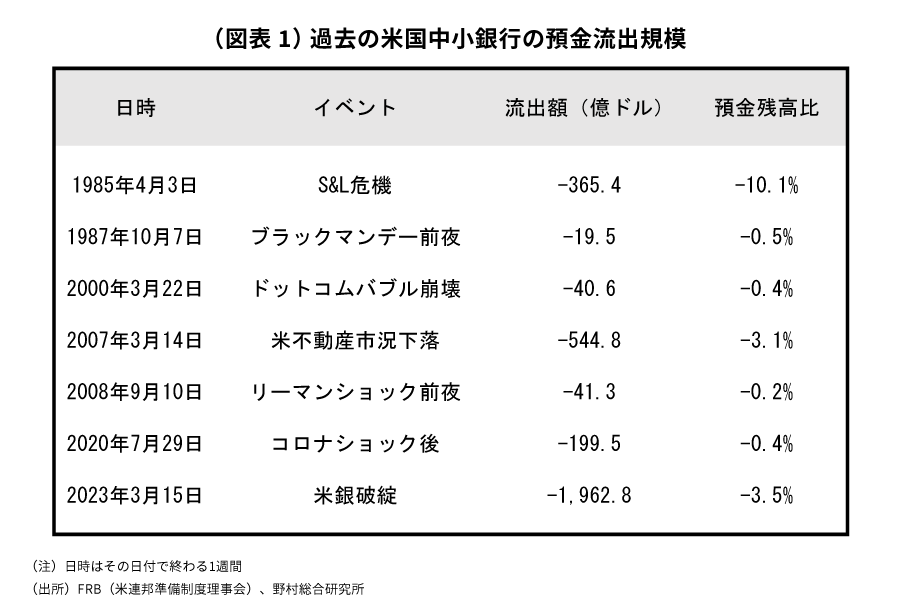

2023年3月に米国で高まった銀行不安を振り返ると、銀行が破綻した週に中小銀行全体の預金流出額は約1,960億ドル(約26兆円)と、歴史的な規模にまで達しました。過去の様々なイベントの際と比べても、今回の預金の流出額は格段に大きく、一時は銀行危機と呼べる状況にあったと言えるのではないかと思います(図表1)。

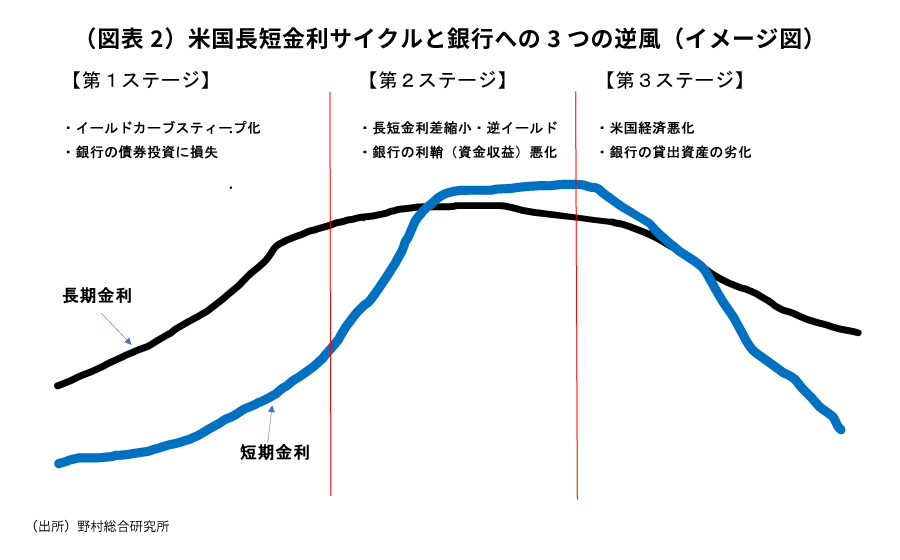

銀行不安が生じるきっかけとなったのは、FRB(米国連邦準備制度理事会)による歴史的な大幅利上げ(政策金利引き上げ)です。先行きの政策金利の上昇を織り込む形で長期金利が大幅に上昇し、銀行が保有する債券の含み損が大きく膨らみました。これが、銀行にとって第1の逆風です。

さらに、FRBが利上げを進めていく中で、短期金利が長期金利を上回る逆転現象、いわゆる逆イールドが生じました。それは、短期で資金を調達し長期で資金を運用する銀行の利鞘を大きく縮小させます。これが第2の逆風です。銀行全体に対するこの2つの強い逆風が、3月に銀行不安が生じた背景にありました。

さらに、急速な利上げと銀行不安を受けた銀行の貸出抑制の影響から、この先、経済は悪化することが見込まれます。そうなれば、不良債権の増加という第3の逆風にも銀行は見舞われるでしょう。(図表2)

巨額の債券含み損と貸出抑制による信用収縮のリスク

FDIC(連邦預金保険公社)によると、米国の銀行(FDIC加盟銀行)が保有する証券の含み損は、2022年末で6,200億ドルに上りました。このうち3,410億ドルは、時価会計を求められない満期保有目的に分類された証券です。

しかし、預金が急速に流出すれば、銀行はそれに応じるために満期保有目的としている含み損を抱えた証券を売却せざるを得なくなります。その過程では巨額の損失が生じ、経営の安定性を支える自己資本が一気に減少してしまう恐れがあります。3月に破綻したSVB(シリコンバレーバンク)では、実際そのようなことが起こったのです。

そこで、銀行経営の真の安定性を測る観点からは、満期保有目的で保有する証券の含み損を差し引いた自己資本に注目すべきです。それを計算してみると、2022年年末時点で14.9%と公表されている米国銀行の自己資本比率は、実質的には2%ポイント以上引き下げられて12.6%となります。これは、リーマン・ショック(グローバル金融危機)直前の2008年9月末の12.5%に近い水準です。

IMF(国際通貨基金)も4月の国際金融安定性報告で、米国の銀行が保有する債券の含み損を自己資本から控除すると、資産100億~3,000億ドル規模の中堅以上の銀行の約9%が事実上の資本不足に陥っている、と計算しています。

巨額の債券含み損の発生の影響で、銀行の実質的な自己資本比率は見かけよりも低く、ソルベンシー(負債返済能力)リスクは高まっている、と金融市場あるいは顧客は判断しているものと思われます。

銀行貸出の抑制(信用収縮)が始まる

そこで銀行は、自己資本比率を引き上げて経営の安定性を高め、顧客や金融市場からの信頼を回復するために、同比率を計算する際の分母に当たるリスク資産、特に貸出債権の抑制に動き出すと見られます。これが信用収縮(クレディット・クランチ)です。その結果、企業や個人は資金調達が難しくなって、経済活動は停滞してしまいます。

そのことが銀行の貸出債権を劣化させて不良債権の増加をもたらします。それの結果、銀行の収益は圧迫され、自己資本比率はむしろ低下してしまうのです。

このように、個々の銀行が経営の安定性、信頼性の回復を目指し一斉に貸出抑制に動くと、それがむしろ銀行の経営を圧迫してしまう恐れがあるのです。いわゆる「合成の誤謬」です。このようにして銀行は、第2ラウンドの銀行不安を、自ら手繰り寄せてしまうリスクがあるのではないでしょうか。

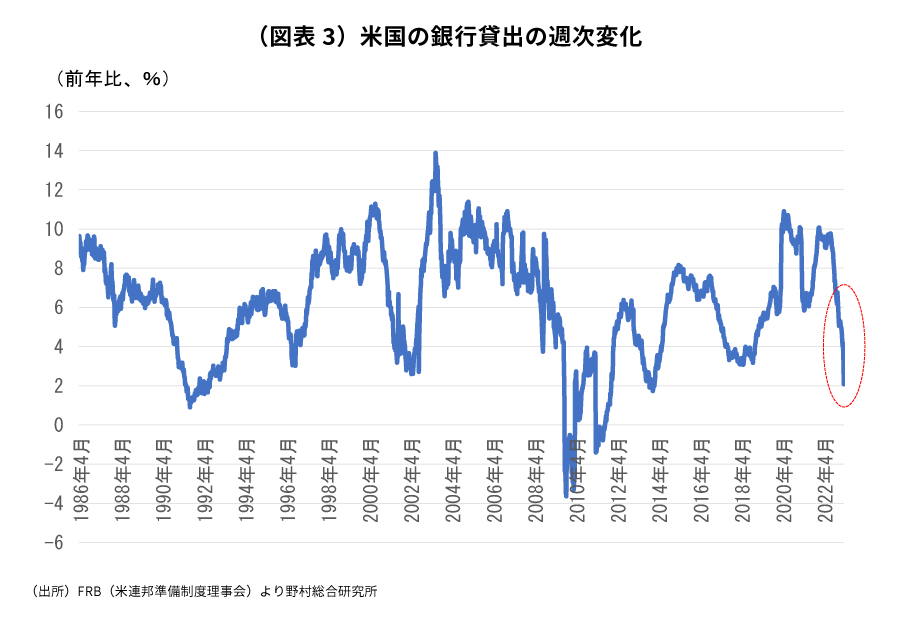

銀行貸出の動きをチェックしてみると、実際のところ、急減速していることが分かります。米国の中小銀行の貸出残高は、銀行破綻が生じた3月15日で終わる週は、前週とほぼ同水準でしたが、3月22日で終わる週には前週比1.2%減少、3月29日で終わる週には2.5%減少と加速して減少しているのです。

大手銀行を含めた銀行全体で見ても、3月29日で終わる週の貸出残高は前年比+2%程度と8年ぶりの低水準となっており、早晩、2008年のリーマン・ショック後以来の低い水準にまで達するとみられます(図表3)。信用収縮(クレディット・クランチ)的な動きは、既に始まっているのです。

ファンド危機を伴う複合型危機のリスク

米国ではこの先、経済の悪化が銀行不安の第2ラウンドの引き金となる可能性が考えられますが、それは別の問題も引き起こす可能性もあります。それは、投資信託、ETF(上場型投資信託)、MMF(マネーマーケット・ファンド)、生命保険、年金基金といった非銀行金融仲介機関、いわゆるノンバンク(シャドーバンク)の危機、特にいつでも解約できるオープン型投資ファンドの危機です。

IMFによると、2008年のリーマン・ショック以降、オープン型投資ファンドの資産総額は急増し、2022年3月には41兆ドルにまで達しました。そのうち6割程度は米国で発行されたものです。

いつでも解約できるオープン型投資ファンドの投資対象である金融資産の価格が経済の悪化をきっかけに下落し、投資ファンドの運用パフォーマンスが低下すると、顧客が一斉に解約に動きます。それがファンドによる金融資産の換金売りを加速させて、金融市場に大きな打撃を与えてしまうのです。それは一種の取り付け騒ぎです。解約に応じることができなければ、ファンドが破綻することもあります。

投資ファンドの投資対象の中でも投機的格付けのハイイールド債や新興国向け債券は、売ろうと思っても売れない、無理に売ろうとすると価格が大きく下がってしまう傾向があります。つまり流動性がかなり低いのです。

集める資金の流動性は高く、投資対象の流動性は低いという「流動性のミスマッチ」が、市場にストレスがかかる際に投資ファンドの破綻や金融市場の混乱のリスクを高めてしまうと考えられます。

「金融危機は常に違う顔で現れる」と言われます。この先、米国の大手銀行を破綻の瀬戸際まで追い込んだリーマン・ショックが再び起こる訳ではないと思います。リスクの高い証券化商品などを多く持っているのは、当時のように大手銀行ではなく今や投資ファンドです。リスクはそちらに移っています。

景気が悪化して企業の信用リスクが高まると、ハイイールド債や中小企業向け貸出の証券化商品、商業用不動産向け貸出の証券化商品などの価格が大きく下がり、投資ファンド危機に繋がる可能性があると考えられます。

次の銀行不安の第2ラウンドは、1980年代に不動産不況が引き金で生じた貯蓄貸付組合の破綻、いわゆるS&L危機と似たような中小銀行の経営不安と、投資ファンド危機、それが引き起こす金融市場の混乱といった、新しい複合型危機となる可能性が考えられます。

木内登英の近著

世界金融の覇権を狙う中国

- NRIジャーナルの更新情報はFacebookページでもお知らせしています

プロフィール

-

木内 登英のポートレート 木内 登英

金融ITイノベーション事業本部

エグゼクティブ・エコノミスト

1987年に野村総合研究所に入社後、経済研究部・日本経済調査室(東京)に配属され、それ以降、エコノミストとして職歴を重ねた。1990年に野村総合研究所ドイツ(フランクフルト)、1996年には野村総合研究所アメリカ(ニューヨーク)で欧米の経済分析を担当。2004年に野村證券に転籍し、2007年に経済調査部長兼チーフエコノミストとして、グローバルリサーチ体制下で日本経済予測を担当。2012年に内閣の任命により、日本銀行の最高意思決定機関である政策委員会の審議委員に就任し、金融政策及びその他の業務を5年間担った。2017年7月より現職。

※組織名、職名は現在と異なる場合があります。