EUの投資業者に対する誘因報酬をめぐる議論の行方

EUの政策執行機関である欧州委員会が、リテール投資市場の改革案を示す「リテール投資戦略」を今月中にも公表する予定である(5月24日の予定と報道されている(注1))。戦略の策定に当たり争点の1つとなったのは、投資業者が商品業者から受け取るキックバックなどの誘因報酬(inducements)に対する規制強化である(注2)。

欧州委員会は昨年来、特に投資アドバイスに対する誘因報酬が顧客との利益相反につながっているとして問題視する姿勢を明確化。投資業者の誘因報酬の受け取りを全面的に禁止する方針を打ち出していた。

EUの第2次金融商品市場指令(MiFID II)では、投資業者が独立ベースのアドバイスとして顧客に投資アドバイスを提供する場合には誘因報酬を受け取ることが禁止されているが、そうでなければ禁止されていない(注3)。これに対して、オランダと、EUを脱退した英国では独自に、アドバイスが独立ベースか否かにかかわらず誘因報酬の受け取りが禁止されている。欧州委員会はオランダや英国の経験を踏まえ、EUでも同様の改革を進めたいと考えたのである。

ところがここに来て、業界団体やドイツなど加盟国当局(注4)の反対を受けてトーンダウン。欧州委員会で誘因報酬の禁止を主張してきたMcGuinness委員(金融安定、金融サービス、資本市場同盟担当)は4月末のスピーチ(注5)で、反対派の声に耳を傾けることにしたとして、全面禁止の代わりに「誘因報酬が許容される条件の強化を考えている」と述べた。

まもなく公表される「リテール投資戦略」においてどのような強化策が打ち出されるのかが注目されるが、本コラムではその前に、EUで高まった誘因報酬禁止をめぐる議論を簡単に振り返り、わが国への示唆を考えたい。

誘因報酬の禁止の是非をめぐる主な論点

以下では、誘因報酬の禁止の主張をトーンダウンさせる前のMcGuinness氏と、欧州議会で反対の論陣を張るFerber議員の昨年から今年初めのやりとりなどから、MiFID IIで設けられた独立アドバイスの枠組みに対する評価や、誘因報酬の禁止のメリット・デメリットに関する両者の主張のポイントを整理した。

①独立アドバイスの普及状況の評価、②誘因報酬開示の効果、③誘因報酬とアドバイスの質の関係、④アドバイスギャップへの懸念、の4つの観点からの議論を確認したい。

①独立アドバイスの普及状況の評価

昨年8月にリテール投資戦略策定の基礎資料として公表された欧州委員会の委託調査(注6)(以下、RIS調査)では、EUで活動する銀行、運用会社、保険会社はリテール投資商品の販売で非独立アドバイスのモデルを利用するのが一般的であり、独立アドバイザー(IFA)のシェアも限定的とされた。背景として、消費者が無料アドバイスを好み直接対価を支払うメリットを見いだせないこと、サービスが認知されていないことなど、消費者サイドの事情に加え、独立アドバイザーが最低投資額を設けていること、すでに市場にプレイヤーが多く独立アドバイスの発展の障壁となっていることが挙げられた。

こうした状況についてMcGuinness氏は、「MiFID IIは当初の意図に反し、独立アドバイスへの移行につながらなかった」と否定的に評価。これに対してFerber氏は、MiFID IIの狙いは独立アドバイスへのシフトではなく、顧客第一と顧客が自分に適合した商品を顧客が得られるようにすることだったと反論し、顧客が最善の手段として非独立アドバイスを求めたのであれば正当な意思決定で市場の失敗ではない、とした。Ferber氏は、非独立アドバイスであっても、銀行の支店網が顧客のサービスに果たす付加価値を強調する立場をとる。

②誘因報酬開示の効果

RIS調査では、顧客への誘因報酬の開示が消費者の投資の意思決定に与える効果について疑問視する結果も示された。多くの消費者は誘因報酬の意味を理解しておらず、消費者の行動実験では、商品を推奨するアドバイスで誘因報酬の存在を知らせる警告を見ても、注意喚起とならなかった。

こうした結果についてMcGuinness氏は「開示を改善しても、大きく投資結果の向上に貢献することはないだろう」と指摘し、より厳格な措置が必要であることを示唆。一方、Ferber氏は誘因報酬を伴うアドバイスに構造的問題は見られないと現状を肯定した上で、「一部の加盟国で問題が見つかったとしても、欧州委員会は透明性を図る規制や誘因報酬に上限を設けるなどして対応できる」と主張した。

③誘因報酬とアドバイスの質の関係

誘因報酬の禁止の賛成派が最も懸念するのが、誘因報酬がアドバイスの質に与える影響である。McGuinness氏は、誘因報酬を伴う販売モデルでは、リテール投資家はETFのような低コスト商品は推奨されず、手数料の高い商品やニーズに対して最適とはいえない商品を購入するよう助言されていると主張した。RIS調査によれば、誘因報酬が支払われている商品は支払われていない商品に比べコストが平均35%(注7)高かった。

同氏は、誘因報酬を禁止したオランダの経験も重視。オランダでは誘因報酬の禁止がコストが安い多様な商品へのシフトにつながり、リテール顧客は高いVFM(value for money:支払った手数料に対する価値)を得られるようになったと指摘した。

④アドバイスギャップへの懸念

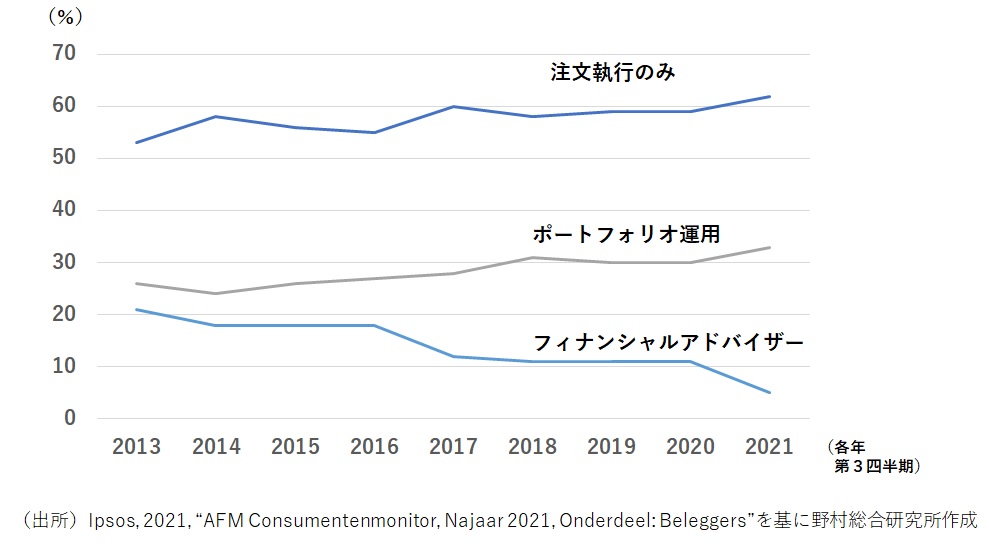

一方、誘因報酬の禁止への反対派が最も懸念するのが、投資金額の小さな消費者のアドバイスへのアクセスが制限される「アドバイスギャップ」である。Ferber氏は、投資額の小さな多くの投資家にとって、独立アドバイスに数百ユーロ以上の手数料を最初に支払うのは合理的でない、と指摘。そうした投資家が投資アドバイスにアクセスできるのは誘因報酬で賄われる非独立アドバイスだけで、誘因報酬を禁止すると専門的な投資アドバイスを受けられなくなってしまうと主張した。下図はオランダの個人投資家の主たる投資方法の推移である。2013年に投資ファンドなどの販売に誘因報酬が禁止されて以降、ファイナンシャルアドバイザーを通じた投資の割合が低下する一方、注文執行のみ、ポートフォリオ運用(投資一任)の割合が上昇している。

図表 オランダの個人投資家の主たる投資方法

これに対して誘因報酬の禁止への賛成派は、アドバイスギャップはそれほど深刻な問題ではなく乗り越えられるものと考える。McGuinness氏は、確かに誘因報酬を禁止した国では、アドバイスサービスは注文執行のみか投資一任のサービスに移行したが、リテール顧客の投資の減少にはつながっていない点を強調。ロボアドなどコストが高くない選択肢があるほか、アドバイスを支払いたくない小口投資家が自分で投資するのも合理的な経済的選択であるとした。

わが国への示唆

最後に、こうしたEUの議論のわが国への示唆について考えたい。

まず、上の①と②では、MiFID IIで独立アドバイスの仕組みを導入したが消費者の利用は広まっていないこと、誘引報酬の透明性の向上だけで消費者が独立アドバイスの価値を理解し行動を変えるのは難しいことが示唆された。

わが国では現在、岸田内閣の「資産所得倍増プラン」に基づき、消費者が資産形成について気楽に中立的なアドバイザーに相談できる仕組みづくりを目指し、司令塔となる金融経済教育推進機構の創設に向けた動きが進められている。EUの経験を踏まえれば、消費者にそうしたアドバイザーの利用を促すためには、対価を支払って中立的なアドバイザーを利用するメリットを十分に理解してもらう必要があるだろう。

次に、上述の③と④では、誘引報酬を禁止すると、アドバイザーの顧客との利益相反が解消され低コスト商品の販売につながるメリットと、投資金額が少ない消費者がアドバイスへのアクセスを制限されるデメリットの両方が見込まれることが示唆された。

わが国では、金融庁が4月に公表した「資産運用業高度化プログレスレポート2023」の中で、投資信託の運用期間中に信託報酬のうち販売会社の受け取る代行手数料がどのようなサービスの対価に関するものか、位置づけを「明確化することが望ましい」とされた。米国では販売会社に対する報酬をファンドの運営管理費用から支払うのではなく、販売会社がアドバイスに対して残高連動手数料を取る方式が主流となっている、とも指摘されている。日本でも代行手数料の見直しが進めば、誘因報酬を禁止しなくても同じような効果がもたらされる可能性があろう。

(注1)"Brussels backtracks on financial advice inducement ban", Financial Times(2023年5月10日)

(注2)欧州委員会は2020年9月に欧州資本市場同盟(CMU)の推進に向けた行動計画 で「リテール投資戦略」を策定する意向を表明。この中に、リテール投資家が公正かつ適切なアドバイスを受けられるように誘因報酬に関連する規則の評価を行い必要に応じて現行の法的枠組みを見直すことが盛り込まれた。

(注3)ただし、投資業者が投資サービスや付随サービスの提供に関連して誘因報酬を受け取る場合には、①誘因報酬が顧客に対するサービスの質の向上につながるものであること、②誠実、公正かつ職業的に行動する義務の遵守に反するものでないこと、といった条件に加え、誘因報酬について顧客に明確に開示する義務が課されている。

(注4)たとえば、ドイツ、フランス、イタリアなど10か国の財務省が欧州委員会への共同書簡で欧州全域での誘因報酬の禁止の提案に反対を表明した、と報道されている。("Germany, France Oppose EU Push to Shake Up Banks' Investing Fees", Bloomberg (2023年3月29日))。

(注5)European Commission, "Speech by Commissioner McGuinness at Eurofi High-Level Seminar" (2023年4月27日)

(注6)European Commission, Directorate-General for Financial Stability, Financial Services and Capital Markets Union, Uličná, D., Vincze, M., Mosoreanu, M., et al., 2023, "Disclosure, inducements, and suitability rules for retail investors study : final report"

(注7)その後、調査報告書の作成者が35%は誤りで24-26%だったと訂正している。

プロフィール

-

國見 和史のポートレート 國見 和史

金融デジタルビジネスリサーチ部

契約研究員

※組織名、職名は現在と異なる場合があります。