日本銀行は先手を打ってYCCの運営の柔軟化を決定

日本銀行は7月28日の金融政策決定会合で、イールドカーブ・コントロール(YCC)に運用を柔軟化する措置を決定した。本日の日本経済新聞が、日本銀行はYCCの枠組みを維持しつつも、10年国債利回りが変動幅の上限を上回ることを容認する案を日本銀行が決定会合で議論する、との観測記事を報じていたが、実際そのような決定となった。

従来、日本銀行は10年国債利回りの変動幅を0%の目標値から「±0.5%程度」としていたが、本日の決定では「±0.5%程度」を目途とする、とより柔軟化した。

これは、+0.5%を上回る利回り上昇を認めない姿勢を維持すれば、利回りが上昇して上限に接近する局面で日本銀行が大量の国債買い入れを強いられ、それが日本銀行のバランスシートを拡大させる、国債市場の機能を低下させる、事実上の財政ファイナンスの傾向を強めてしまう、といった形で副作用を高める。そうした副作用、弊害を減らすことが、今回のYCCの運用の柔軟化の狙いだ。それを長期国債利回りが安定している今のタイミングで、先手を打って実施したのである。

本格的な政策修正の期待は高まらず

他方、今まで0.5%で実施していた毎営業日指値オペを1.0%の水準で行うと修正した。これは、「±0.5%程度」の変動幅を柔軟化したうえで、+1.0%までの利回り上昇を認める決定のように見える。

しかし実際には、+1.0%は最後の守り、歯止めであり、日本銀行はそこまでの利回り上昇を容認するとは思えない。

毎営業日指値オペを続ける一方、引き続き、「各年限において、機動的に、(国債)買い入れ額の増額や指値オペ、共通担保資金供給オペなどを実施する」としている。日本銀行がどの水準まで10年国債利回りを容認するのかについて、これから市場がそれを試すことになるだろう。機動的な指値オペがどの水準で実施されるかが、事実上の新しい上限を探るうえで重要となる。その水準は最も高くて0.70%~0.75%ではないか。

昨年12月に日本銀行がYCCの変動幅拡大を決めた際には、各メディアは「事実上の利上げ」と報じ、今年4月以降の新体制の下で、政策の見直しが一気に進むとの観測を強めた。それが、円高、株安を中心に金融市場が大きく動いた背景だ。しかし今回の措置に対しては、金融市場はより慎重な反応となるだろう。

日本銀行は今回の措置を政策修正ではなく、YCCの運用の柔軟化措置、と説明し、金融市場の受け止め方も同様となるだろう。マイナス金利解除などの本格的な政策修正にはなお距離がある、との金融市場の見方は変わらない。

2%を超える物価上昇は続かないとの見方を示す

今回の会合では、「展望レポート」での物価見通しも注目されていた。2023年度の消費者物価(除く生鮮食品)は前年同月比+2.5%と前回4月時点の+1.8%から大幅に上方修正された。日本銀行は、従来想定してきたよりも足元の物価上昇率は上振れていることを認めたのである。

他方で注目されるのは、2024年度の物価見通しは+1.9%と、前回見通しの+2.0%からむしろ下方修正された。また、2025年度の見通しは、+1.6%と前回見通しから据え置かれたのである。

これは、2%を超える物価上昇率は持続的ではなく、予測期間中に2%を明確に下回るとの見通しを示すことで、2%の物価目標の達成が依然見通せないとの日本銀行の判断を対外的にアピールしたものだ。そこには、本格的な政策修正が早期に実施されるとの市場の観測を抑える狙いがあるだろう。

今回の会合で、YCCの運用の柔軟化を実施したが、2%の物価目標の達成を前提とする本格的な政策修正を実施する考えがないことを、日本銀行は物価見通しで示したのである。金融市場もそうした見方を支持するだろう。

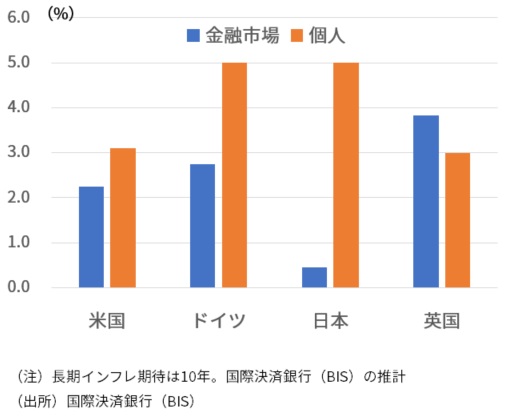

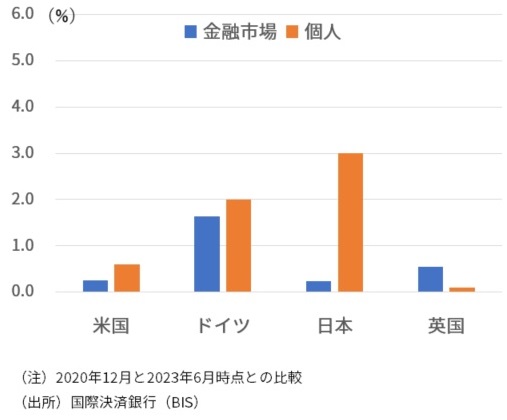

日銀が異例の金融緩和を維持する中、個人の長期インフレ期待は大きく上振れ

ところで、BISによる長期(10年)インフレ期待の計測によると、金融市場の長期インフレ期待には大きな変化は見られないものの、個人の長期インフレ期待は大幅に上昇している。それは2020年末から2023年6月時点までの間に3.0%ポイント上昇し、足元で+5.0%にまで達している。日本銀行の物価目標値である+2%を大幅に上回る水準だ。

欧米の中央銀行とは異なり、物価上昇率が上振れる中でも日本銀行が物価の安定確保のために金融政策を修正せず、長期インフレ期待の上振れを容認してきたことが、大きく影響しているのではないか。

そうした金融政策姿勢が足元で円安、株高進行を後押ししている面があり、短期的には経済にはプラスの影響を与えるだろう。しかしこの先、日本経済のファンダメンタルズから乖離し、一時的に上振れた長期インフレ期待に対して、賃金上昇率が思ったほど高まらず、実質賃金の下落が長期化するとの懸念が高まれば、個人は消費を控えるようになっていくリスクがある。中期のインフレ期待が安定せずに大きく上振れることは、経済の安定にはマイナスだ。

日本銀行は2%の物価目標にこだわらず本格的な政策修正を

今後、欧米の物価上昇率は比較的迅速に低下する可能性がある一方、物価上昇率の水準は欧米よりも低い日本では、物価上昇率の低下が遅れるリスクが高いと考えられる。その過程で、個人消費への逆風が欧米よりも高くなる可能性に留意しておきたい。

日本銀行は、足元の物価上昇率の高まりは、海外での原油価格の上昇、円安進行など一時的な外部要因によるところが大きく、賃金上昇を伴う持続的な2%の物価目標達成にはなお距離がある、と繰り返し述べている。実際のところ、こうした日本銀行の判断は正しく、2%物価目標達成は確かに困難だろう。

しかし、足元の長期インフレ期待は日本の基調的な物価上昇率を大きく上回っており、それは、日本経済の安定を損ねかねない。例えば、日本経済の実力以上に高まった長期インフレ期待に賃金上昇が追い付かないことが明らかになれば、個人は俄かに消費を抑制するだろう。

こうした点から、日本銀行は2%の物価目標にこだわらずに、中長期の物価安定を確保する姿勢をより強く打ち出すべきだろう。そして、今回決めたYCCの運用の柔軟化にとどまらず、マイナス金利解除など本格的な政策修正に早期に乗り出すべきだ。

図表1 長期期待インフレ率の各国比較

図表2 長期期待インフレ率の変化

プロフィール

-

木内 登英のポートレート 木内 登英

金融ITイノベーション事業本部

エグゼクティブ・エコノミスト

1987年に野村総合研究所に入社後、経済研究部・日本経済調査室(東京)に配属され、それ以降、エコノミストとして職歴を重ねた。1990年に野村総合研究所ドイツ(フランクフルト)、1996年には野村総合研究所アメリカ(ニューヨーク)で欧米の経済分析を担当。2004年に野村證券に転籍し、2007年に経済調査部長兼チーフエコノミストとして、グローバルリサーチ体制下で日本経済予測を担当。2012年に内閣の任命により、日本銀行の最高意思決定機関である政策委員会の審議委員に就任し、金融政策及びその他の業務を5年間担った。2017年7月より現職。

※組織名、職名は現在と異なる場合があります。