大量保有報告制度と株主アクティビズム

いま、金融庁の諮問機関である金融審議会で、金融商品取引法(以下、金商法)に規定されている株式公開買付(TOB)制度と大量保有報告制度の見直しへ向けた検討が始まろうとしている(注1)。折から米国でも大量保有報告制度の見直しが進められている。昨年2月には、証券取引委員会(SEC)が、上場会社株式等の5%超を保有することとなった者が提出する大量保有報告書の提出期限を原則として提出義務発生後10日から5日に短縮することなどを柱とする規則改正案を決定した(注2)。

その後SECは、改正案に対するパブリック・コメントの募集など所要の手続きを進めてきたが、2023年4月28日、大量保有報告制度の運用状況に関する経済分析・リスク分析局(Division of Economic and Risk Analysis)のスタッフによる定量分析の結果を公表するとともに(注3)、1年前にいったん締め切っていたパブリック・コメントの募集を再開した。

大量保有報告書の二つの類型

今回公表されたSECスタッフによる分析は、提案された規則改正、とりわけ大量保有報告書の提出期限短縮が、上場会社の大株主となって企業価値向上に向けた様々な働きかけを行う、いわゆるアクティビスト株主の行動にどのような影響を与えるかを明らかにしようとするものだ。

SECスタッフによれば、通常の大量保有報告書の形態である「スケジュール13D報告」には、あらかじめ合意されていた企業買収や新株発行、役員への株式報酬の付与といったコーポレート・アクションを契機として提出が必要になる場合とアクティビスト株主や敵対的買収者による密かな買い集めの結果として提出が必要になる場合とがある。

今回の分析でSECスタッフは、スケジュール13Dの当初報告までの対象会社株式の取引履歴が表形式で記載されている報告書とそれ以外の報告書を区別し、後者をコーポレート・アクションを契機として提出が必要となったものとみなしている。アクティビスト株主等による買い集めが市場で行われる場合は、当初報告までに複数回の買付けが行われるのに対し、コーポレート・アクションを契機として報告義務が発生する場合は、それ以前に同銘柄の買付けが行われている可能性は低いからである。

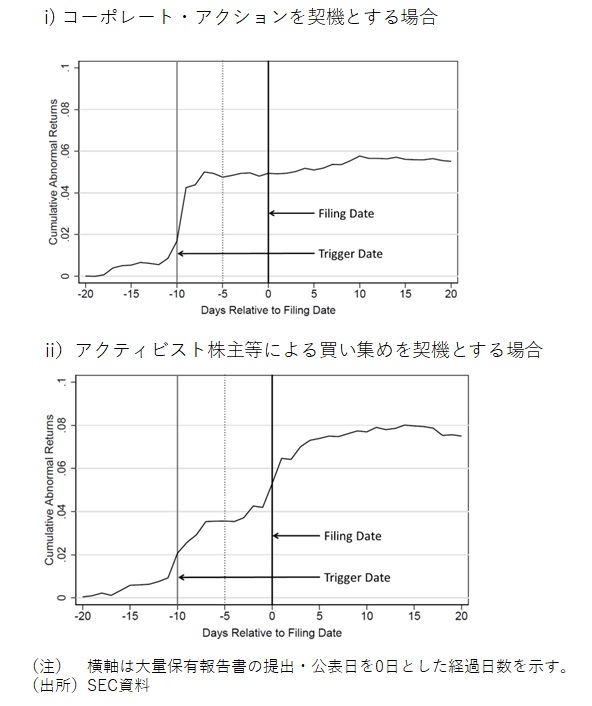

その上でコーポレート・アクションを契機として大量保有報告書の提出が必要となった場合とアクティビスト株主等による買い集めの結果として提出が必要となった場合のそれぞれについて、2011年から21年までの10年間に提出された報告書の対象会社の株価が示した市場インデックスに対する超過リターンを計測した(注4)。その結果は興味深いもので、コーポレート・アクションを契機として提出されたと考えられる報告については、報告義務の発生日(図中のTrigger Date)直後に株価の超過リターンが発生し、その後は大きな変化が生じないのに対し、コーポレート・アクションを契機とせずアクティビスト株主等による買い集めの結果として提出されたと考えられる報告については、報告義務の発生日から報告書の提出・公表日(図中のFiling Date)にかけて徐々に累積超過リターンが増加していくという傾向が明らかになった(図表)。

図表 大量保有報告書提出対象会社の株価の累積超過リターンの推移

超過リターン分析が示すこと

SECスタッフは、上述の事実を次のように解釈する。コーポレート・アクションを契機として大量保有報告書が提出される場合は、企業買収や新株発行の実施が大量保有報告書の提出義務の発生と同時に別途公表される。そのため、提出義務発生直後から当該コーポレート・アクションの影響を織り込んだ株価形成がなされ、大量保有報告書の公表自体は株価に大きな影響を及ぼさない。一方、アクティビスト株主等による買い集めが市場で行われる場合は、当該買い集めの事実を何らかの方法で知った投資家や株価の動きを見ながら投機的に売買を行う機会主義的な投資家による売買を通じて買い集めの影響が徐々に株価に織り込まれ、大量保有報告書の公表自体も株価に一定の影響を及ぼす。

大量保有報告書の提出期限短縮がもたらすもの

このような解釈を前提としながら、SECスタッフは、現在提案されている大量保有報告書の提出期限短縮がもたらす影響について、概ね次のように述べる。

- コーポレート・アクションを契機として大量保有報告書が提出される場合、対象会社株式の大量取得の影響は提出義務の発生直後に株価に織り込まれ、報告書の公表自体は株価に大きな影響を及ぼさないため、提出期限が5日に短縮されたとしても、報告書の作成作業を急がなければならなくなるということ以上の影響は生じない。従って、提出期限を早期化することで配分上の効率性(allocative efficiency)を向上させるという効果は特に期待できない。

- これに対してアクティビスト株主等による買い集めの結果として大量保有報告書が提出される場合は、対象会社株式の大量取得という情報が徐々に株価に織り込まれていくので、提出期限を10日から5日に短縮することで、アクティビスト株主自身や何らかの方法で買い集めに関する情報を得た者と一般投資家との間の情報の非対称性の解消が早められ、配分上の効率性を向上させることが期待できる。

- これを密かに買い集めを行うアクティビスト株主等の観点からみれば、提出義務発生から大量保有報告書の公表日までに行われる追加買付けのコストが増加することを意味する。もっとも、2011年から21年に大量保有報告書を提出したアクティビスト株主等の3分の2は、大量保有報告書の提出義務発生から5日以内に意図していた保有割合までの買い増しを終えている。こうしたアクティビスト株主等は、大量保有報告書の提出期限が5日に短縮されたとしても大きな影響を受けないことが想定される。

- 一部のアクティビスト株主は、買い集めた株式の相当部分を当初提出義務発生から5日以上経過した後に取得している。提出期限が短縮されて大量保有状況が株価に反映されるタイミングが前倒しされれば、こうした株主は意図した保有割合を達成することが困難になる。従って、こうした買付行動をとるアクティビスト株主が、株式の大量取得を断念したり、より小さい保有割合に止めたりするといった帰結がもたらされる可能性がある。それはアクティビストの活動による企業価値向上の可能性を低めるものとも考えられる(注5)。

投機的・機会主義的な売買への影響

SECスタッフによれば、アクティビスト株主による株式の大量取得が行われる場合、大量保有報告書の提出義務発生前から直後にかけて対象株式の取引高が急増するとか、買い集めの対象会社の法定開示情報の検索件数が急増するといった事実が観察されるという。こうした事実は、アクティビスト株主による大量取得を大量保有報告書の公表前に何らかの方法で知った者や買い集めが行われているものと憶測した者による投機的・機会主義的な売買が一定程度行われていることを示唆するものと考えられる。

投機的・機会主義的な売買を行う投資家の中に、アクティビスト株主による株式の大量取得という一般には知られない情報を大量保有報告書公表前に知っている者が含まれるとすれば、それらの投資家の取引相手となった一般投資家の利益は害されているものといえる。大量保有報告書の提出期限が短縮されれば、そうした投機的・機会主義的な売買を行える期間が短縮される。SECスタッフは、このような見方からすれば、大量保有報告書の提出期限短縮によって投機的・機会主義的な売買を行う投資家による取引が減少し、流動性の低下につながる可能性があるものの、他方で、一般投資家の利益が害されるという問題が解消されることにもなると述べている。

示唆に富む分析結果

以上のようなSECスタッフによる分析結果を要約すれば、大量保有報告書の提出期限を現行の提出義務発生後10日から5日に短縮したとしても、アクティビスト株主による株式の大量取得が困難になる可能性は小さく、むしろ大量取得に関する情報を知った者や憶測する者による投機的・機会主義的な売買を減少させるということになろう。このような結果は、大量保有報告書制度をめぐる規制強化が株主アクティビズムの停滞と企業価値向上機会の喪失をもたらすという批判への反証となる。

SECは、今回公表された分析結果は大量保有報告制度見直し議論の新たな素材になるとして、パブリック・コメント募集を再開した。しかし、改正案そのものを見直して新た内容を示したわけではない。むしろ大量保有報告書の提出期限短縮を初めとする2022年の改正案の骨格を維持したままで制度改正を実施する意向を強く示したものといえよう。

冒頭で触れたように、日本でも金商法上の大量保有報告制度の見直しが始まろうとしている。その背景には、米国と同様に、アクティビスト株主の活動が活発化し、上場会社に対する敵対的買収の試みが増加しているという環境変化がある。

日米の大量保有報告制度は、1968年のウィリアムズ法をいわば共通の起源とするが、日本の制度は2006年の金商法制定時の改正によって大幅な規制強化が行われており、米国に比べてより厳格な情報開示を求める内容となっている。その点には留意が必要だが、米国における制度見直しの動きや今回公表されたSECスタッフによる分析の内容は、日本における制度見直し議論にも有益な示唆を与えるだろう。

(注1)当コラム「

動き出すTOB・大量保有報告制度の見直し

」(2023年3月30日)

(注2)当コラム「

米国SECの大量保有報告制度見直し案

」(2022年2月22日)

(注3)"

Supplemental data and analysis on certain economic effects of proposed amendments regarding the reporting of beneficial ownership

", SEC, April 28, 2023

(注4)スケジュール13D報告の提出義務発生日から実際の提出日までの期間の差異による分析結果のずれを避けるために、提出期限の最終日である提出義務発生の10日後に提出された報告書のみを対象として超過リターンの分析が行われている。分析対象となった大量保有報告書は、コーポレート・アクションを契機とするもの1,492件、アクティビスト株主等による買い集めを契機とするもの534件である。

(注5)SECスタッフは、本稿で取り上げた分析において、アカデミックな研究成果に依拠しながら、基本的にはアクティビスト株主の投資先企業への働きかけが企業価値の向上と株価の上昇につながるという前提に立っている。また、アクティビスト株主の保有割合が小さいと企業価値向上効果も低下するという実証研究結果にも言及している。

プロフィール

-

大崎 貞和のポートレート 大崎 貞和

未来創発センター

1986年に野村総合研究所入社後、1987年以降、経済調査部資本市場研究室、資本市場研究部等で内外資本市場動向の調査研究に従事。 政府審議会委員等の公職を務めた経験を有し、現在は大学でも教育研究活動にも携わるほか、日本証券業協会の自主規制機関としての活動にも参画している。

※組織名、職名は現在と異なる場合があります。